“ประกันลดหย่อนภาษี” เลือกตัวไหนดี?

(อัปเดตล่าสุด ปี 2563)

ประกันลดหย่อนภาษีมีทั้งหมด 4 ประเภท ได้แก่

1. ประกันชีวิต > ลดหย่อนตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท (รวมกับประกันสุขภาพ)

2. ประกันสุขภาพ > ลดหย่อนได้สูงสุด 25,000 บาท ถ้าเป็นปีภาษี 2562 ลดหย่อนได้สูงสุด 15,000 บาท

3. ประกันสุขภาพพ่อแม่ > ลดหย่อนได้สูงสุด 15,000 บาท และรายได้ของพ่อแม่ต้องไม่เกิน 30,000 บาทต่อปี

ประกันบำนาญ > ลดหย่อนได้สูงสุด 15% ของรายได้ แต่ไม่เกิน 200,000 บาท *มีเงื่อนไขเพิ่มเติม

ประกันเป็นทางเลือกหนึ่งที่หลายคนเลือกใช้ลดหย่อนภาษี แต่เอ๊! มันมีตัวไหนบ้างนะที่สามารถนำมาลดหย่อนภาษีได้ ถ้าอยากรู้ Short Recap จะพาไปดู

ประเภทของ ‘ประกันลดหย่อนภาษี’

ประกันลดหย่อนภาษีมีทั้งหมด 4 ประเภท ได้แก่

1. ประกันชีวิต

2. ประกันสุขภาพ

3. ประกันสุขภาพพ่อแม่

4. ประกันชีวิตแบบบำนาญ

มาดูกันทีละตัวเลยแล้วกันนะว่าตัวไหนลดหย่อนภาษีได้เท่าไร มีเงื่อนไขอย่างไรบ้าง

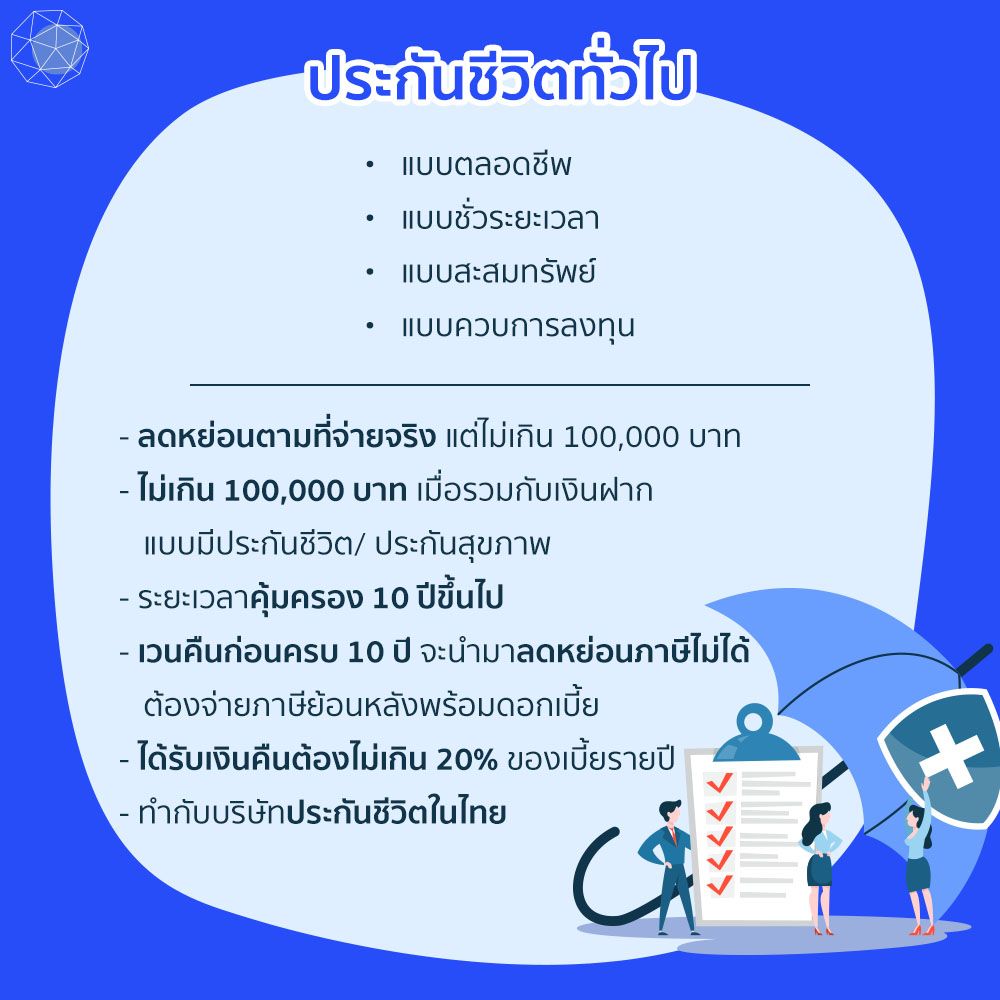

1. ประกันชีวิตทั่วไป

กลุ่มนี้จะรวมถึงประกันชีวิตหลายประเภท ได้แก่

1.1 ประกันชีวิตแบบตลอดชีพ

1.2 ประกันชีวิตแบบชั่วระยะเวลา

1.3 ประกันชีวิตแบบสะสมทรัพย์

1.4 ประกันชีวิตแบบควบการลงทุน (ส่วนที่นำไปลงทุนไม่สามารถนำมาลดหย่อนภาษีได้)

เงื่อนไขในการลดหย่อนภาษี

– ลดหย่อนตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท (รวมกับประกันสุขภาพ)

– ระยะเวลาคุ้มครองตั้งแต่ 10 ปีขึ้นไป

– ต้องทำกับบริษัทประกันชีวิตในประเทศไทย

– หากมีการจ่ายเงินคืนทุกปีระหว่างทาง เงินที่ได้รับคืนต้องไม่เกิน 20% ของเบี้ยรายปี

– หากมีการจ่ายเงินคืนตามช่วงระยะเวลา (เช่น จ่ายคืนทุก 3 ปี) เงินที่ได้รับคืนต้องไม่เกิน 20% ของเบี้ยสะสมของแต่ละช่วงเวลา

– หากเวนคืนกรมธรรม์ก่อนครบ 10 ปี จะไม่สามารถนำมาลดหย่อนภาษีได้ และต้องจ่ายภาษีคืนย้อนหลังของทุก ๆ ปีที่ได้ใช้สิทธิ์ลดหย่อนไป พร้อมดอกเบี้ย 1.5% ต่อเดือนของยอดภาษีที่ต้องจ่า

2. ประกันสุขภาพ

ประกันสุขภาพที่สามารถลดหย่อนภาษีได้ต้องมีความคุ้มครองดังต่อไปนี้

2.1 ประกันที่ให้ความคุ้มครองค่ารักษาพยาบาล เนื่องจากการเจ็บป่วยหรือบาดเจ็บ การชดเชยการทุพพลภาพ และการสูญเสียอวัยวะ

2.2 ประกันอุบัติเหตุ เฉพาะที่ให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาล การทุพพลภาพ การสูญเสียอวัยวะ และการแตกหักของกระดูก

2.3 ประกันโรคร้ายแรง

2.4 ประกันภัยการดูแลระยะยาว

2.5 ประกันโควิด 19

เงื่อนไขในการลดหย่อนภาษี

– ลดหย่อนได้สูงสุด 25,000 บาท (เปลี่ยนแปลงตามมาตรการด้านภาษีหลังโควิด 19) ถ้าเป็นการยื่นภาษีของปีภาษี 2562 ลดหย่อนได้สูงสุด 15,000 บาท

– เมื่อรวมกับประกันชีวิตทั่วไปต้องไม่เกิน 100,000 บาท

3. ประกันสุขภาพพ่อแม่

ประกันลดหย่อนภาษีตัวนี้ต้องเป็นประกันสุขภาพเท่านั้น จะเป็นประกันชีวิตหรืออื่น ๆ ไม่ได้!

เงื่อนไขในการลดหย่อนภาษี

– พ่อแม่ต้องมีรายได้ไม่เกิน 30,000 บาทต่อปี (รวมทั้งคู่)

– ลดหย่อนภาษีได้สูงสุด 15,000 บาท

– ตัวเราหรือคู่สมรสต้องเป็นลูกแท้ ๆ ตามกฎหมายของพ่อแม่ จึงจะทำประกันนี้ได้ (ลูกบุญธรรมไม่ได้)

– ถ้าแบ่งจ่ายเบี้ยประกันสุขภาพพ่อแม่กับพี่น้องตัวเอง จะลดหย่อนได้สูงสุดตามยอดหารเฉลี่ย (เช่น จ่าย 15,000 ร่วมกัน ช่วยจ่ายกับพี่น้อง 3 คน จะลดหย่อนต่อคนสูงสุดไม่เกิน 5,000 บาท)

– สามารถนำเบี้ยประกันของพ่อแม่คู่สมรสมาลดหย่อนได้ (กรณีคู่สมรสไม่มีเงินได้)

– เราหรือพ่อแม่คนใดคนหนึ่งต้องอยู่ในประเทศไทยครบ 180 วันในปีนั้น ๆ

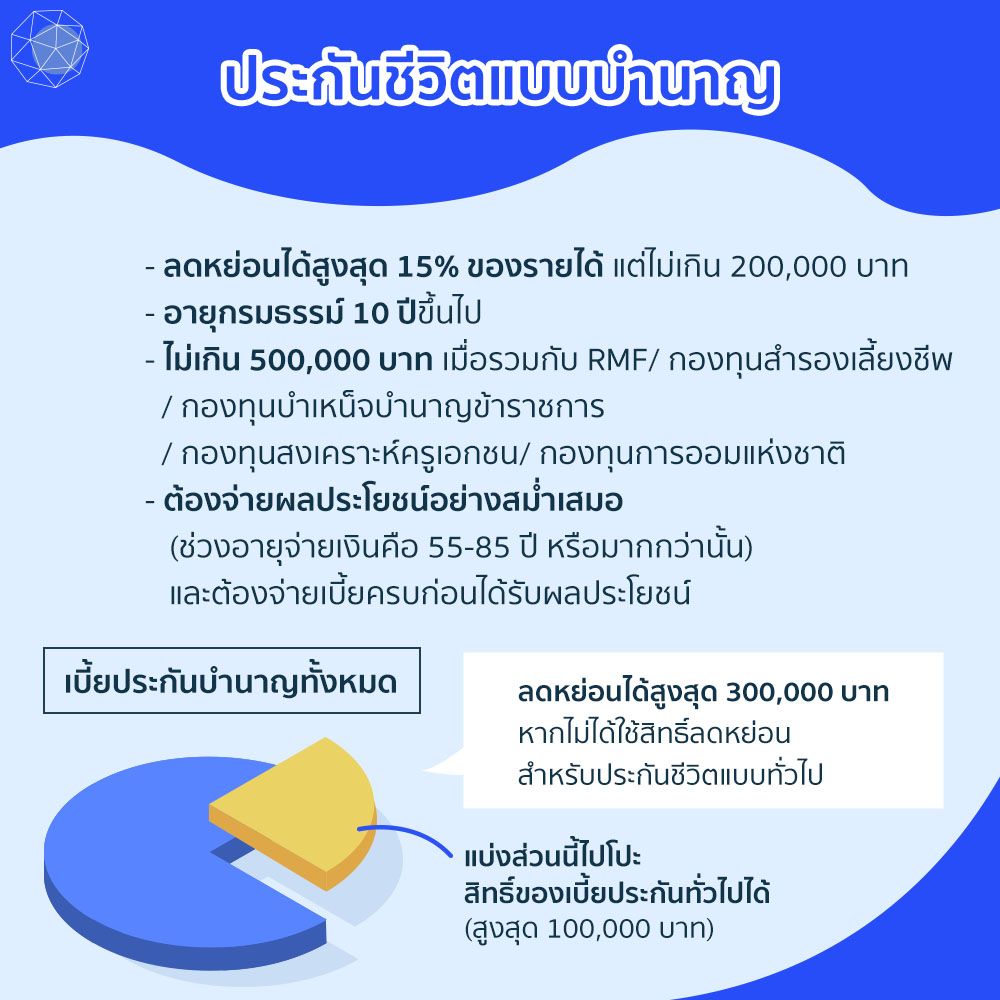

4. ประกันชีวิตแบบบำนาญ

เป็นรูปแบบหนึ่งของประกันชีวิตในข้อ 1. มีลักษณะคล้ายกับการสร้างบำนาญให้กับตัวเอง และมักเป็นเครื่องมือในการวางแผนเกษียณของใครหลาย ๆ คน แต่ประกันลดหย่อนภาษีตัวนี้จะมีเงื่อนไขแตกต่างจากประกันชีวิตทั่วไป

เงื่อนไขในการลดหย่อนภาษี

– ลดหย่อนภาษีได้สูงสุด 15% ของรายได้ แต่ไม่เกิน 200,000 บาท

– อายุกรมธรรม์ตั้งแต่ 10 ปีขึ้นไป

– ต้องทำกับบริษัทประกันชีวิตในประเทศไทย

– หากไม่ได้ใช้สิทธิ์ลดหย่อนสำหรับประกันชีวิตแบบทั่วไป สามารถแบ่งเบี้ยประกันบำนาญไปโปะประกันชีวิตแบบทั่วไปให้ครบ 100,000 ได้ (เท่ากับลดหย่อนรวมกันสูงสุดได้ถึง 300,000 บาท)

– เมื่อรวมกับ RMF/ กองทุนสำรองเลี้ยงชีพ/ กองทุนบำเหน็จบำนาญข้าราชการ (กบข.)/ กองทุนสงเคราะห์ครูเอกชน/ กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

– ต้องจ่ายผลประโยชน์อย่างสม่ำเสมอ โดยช่วงอายุของการจ่ายเงินคือ 55-85 ปี หรือมากกว่านั้น และต้องจ่ายเบี้ยครบก่อนได้รับผลประโยชน์

หากคุณต้องการประกันลดหย่อนภาษีสักตัว สิ่งที่คุณต้องเลือกเป็นอันดับแรกไม่ใช่ว่าประกันตัวไหนลดหย่อนภาษีได้เยอะ แต่เป็นความคุ้มครองที่เราต้องการจริง ๆ ต่างหาก ดังนั้น มาพิจารณากันก่อนว่าเป้าหมายของเราคือแบบไหน

1. เลือกความคุ้มครองที่เราต้องการ

– เน้นคุ้มครอง ไม่อยากเป็นภาระให้คนข้างหลัง > ประกันชีวิตแบบชั่วระยะเวลา/ แบบตลอดชีพ

– เน้นเรื่องการได้รับเงินเมื่อส่งครบตามเป้าหมาย/ มีเงินไว้ใช้ยามเกษียณ > ประกันชีวิตแบบสะสมทรัพย์/ ประกันบำนาญ

– เน้นป้องกันความเสี่ยงจากโรคร้ายหรืออุบัติเหตุ ไม่ว่าจะเป็นตัวเราเองหรือพ่อแม่ > ประกันสุขภาพ/ ประกันสุขภาพพ่อแม่

2. พิจารณาความสามารถในการจ่ายเบี้ยประกัน

เมื่อเลือกประกันลดหย่อนภาษีได้แล้ว สิ่งที่เราต้องพิจารณาต่อคือความสามารถในการจ่ายเบี้ยประกัน ความคุ้มครองที่เราเลือกเบี้ยประกันเท่าไร เราจ่ายได้ต่อเนื่องหรือไม่ เพราะถ้าจ่ายไม่ต่อเนื่องถึง เช่น เวนคืนกรมธรรม์ก่อนครบอายุ 10 ปี เราต้องมาจ่ายภาษีคืนย้อนหลังพร้อมกับดอกเบี้ยเพิ่มอีก

อย่าลืมนะว่าการจะซื้อประกันลดหย่อนภาษี เราต้องเลือกความคุ้มครองที่เราต้องการและความสามารถในการจ่ายเบี้ยประกันก่อนเป็นหลัก ส่วนสิทธิประโยชน์ในด้านการลดหย่อนภาษีขอให้เป็นเรื่องรอง แต่ถ้าได้ทั้งสองก็ถือว่าดีเลยล่ะ